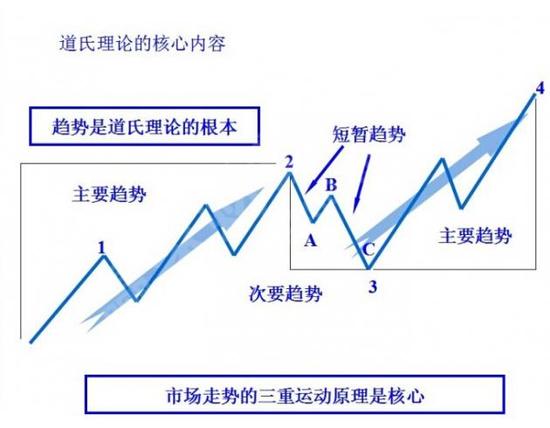

怎么通过最古老的道氏理论看美股陷入熊市可能

据至今仍被广泛运用的、最古老的股票技术理论显示,美国股市仍然存在坠入熊市的可能。

以下将要涉及到William Peter Hamilton在一个世纪前时任《华尔街日报》编辑时所创造出的著名的道氏理论(仅仅依据道琼斯工业和铁路股票平均指数过去的动态就可预测股票价格未来动向的理论)。

这里所要强调的并不是道琼斯指数在英国脱欧公投后反弹至历史高位的反弹力度未能给道氏理论分析师留下深刻印象,而是美国股市并未提前释放出道氏理论的看涨“买入”信号,且过去几周美国股市的走势并不支持美股将迎来持续不间断上涨行情。

虽然可以肯定的是,并非所有的道氏理论分析师均赞同美国股市的上涨必须提前释放看涨信号。但是,分析师普遍认为市场在释放出“买入”信号前需完成三步:

1、道琼斯工业指数以及道琼斯运输指数均需在下跌之后经历过大幅反弹,且无论在时间上还是空间上反弹幅度均需显著。

2、在市场经历过第一次反弹之后的后续重大市场调整中,要么道琼斯工业指数和道琼斯运输指数其中之一,要么两者均需保持在最初始低位上方。

3、且道琼斯工业指数以及道琼斯运输指数均需在随后上升至“第一次反弹”上方,即在经过回落调整后需再次创出新高。

我们注意到,美国股市在过去几周的反弹仅满足上述三个步骤中的第一步。

Hamilton以及其它道氏理论创始人使用潮汐来类比上述看涨法则:确定潮汐将至,需要至少就两次连续浪潮进行对比。且只有在第二次浪潮来临之时,其浪高超过第一浪浪高,且其波谷高过第一浪波谷之时,方可确认浪潮将要来袭。也就是说,看到无论是股指接下来的波峰还是波谷均较此前一波波峰和波谷要高。

用类比的方法来描述当前美国股市情况:目前美国股市正迎来一次强大的波浪,且这一波浪已经冲上海滩,然而需要证明这不是一次干扰浪,美国股市需要再出现一次强大的后续波浪。

大多数次级修正走势的折返幅度,约为前一个主要走势波段(介于两个次级折返走势之间的主要走势)的1/3至2/3之间,持续的时间则在三个星期至三个月之间。对于历史上所有的修正走势来说,其中61%的折返幅度约为前一个主要走势波段的30%至70%之间,其中65%的折返期间介于三个星期至三个月之间,而其中98%介于两个星期至八个月之间。价格的变动速度是另一项明显的特色,相对于主要趋势而言,次级折返走势有暴涨暴跌的倾向。

次级折返走势不可与小型折返走势相互混淆,后者经常出现在主要与次要的走势中。小型折返走势是逆于中期趋势的走势,98.7%的情况下,持续的期间不超过两个星期(包括星期假日在内)。它们对于中期与长期趋势几乎完全没有影响。

与此同时,道氏理论的另一个原则是:除非整体大趋势出现改变,否则前期信号仍然有效。

道氏理论分析师Jack Schannep表示,如果道琼斯运输业平均指数升破4月高位,那么据其所理解的道氏理论则生成买入信号。注意,这需要较当前水平约上涨5%。