论全球税务透明化趋势下,中国高净值客户的海外身份规划

CRS来袭

高净值人群遇上新问题

随着全球一体化的到来,中国的企业开始跨国经营,中国的个人财富也开始全球财富配置。不少高净值(即净资产在600万以上)的客户原本已通过移民和在离岸避税天堂设立公司来给自己做一些税务优化,但是随着全球税务透明化(CRS)的到来,今天今天高净值人群又遇到一些新问题。

什么是CRS?

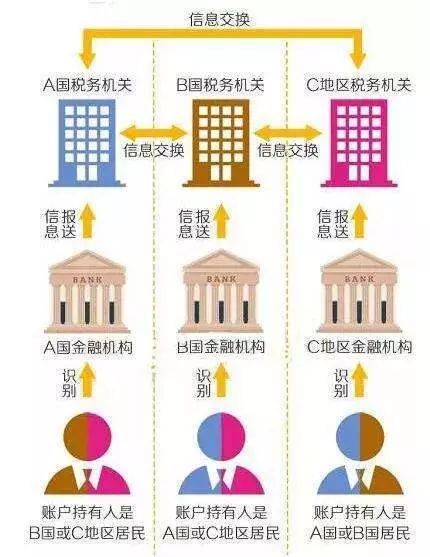

CRS全称(Common Reporting Standard),中文译为“共同申报准则”。2014年,经合组织(OECD)发布了《金融账户信息自动交换标准》,旨在打击跨境逃税,标准中即包含CRS。CRS是一套有关国际税务情报自动交换的新标准。要求签署国系统性及定期性的情报自动交换,以使纳税人居住国与纳税人账户所在国家自动分享纳税人在境外金融机构如银行及证券户头中的各类财务信息,如股息、红利等。

通俗点来说,你是一个中国人,如果你其他CRS实施国家(如英国)开有银行账户,不论该账户是在你个人名下,还是你个人控股的公司名下,中国税务机关都会定期自动收到你的账户信息;反之亦然,如果你是一个英国人,在中国开有银行账户,那么你的账户信息也会被自动上报并交换至英国税务部门。

最新相关政策

2017年1月1号开始,中国及香港还有数十个国家地区都将同步开始实施CRS了,中国税务总局在今年10月也向社会公开了实施CRS的具体措施文件,即——《非居民金融账户涉税信息尽职调查管理办法(征求意见稿)》,而境外金融机构已经开始对中国大陆高客的金融帐户进行盘查。

为什么要全球税务透明化?

全球税务透明化,简单讲就是政府和企业或者个人之间的一个博弈,企业和个人想办法少交税、晚交税,而政府要求多交税、早交税。

在过去,美国已经通过双边税收协定(doublet-tax agreement)建立了一个全球的征税系统。这是一个交换协议,它主要是双边的。如果一个中国个人,在BVI(英属维尔京群岛)开了一家公司,这家公司在香港开了一个账户,而他又在新加坡工作。那么要完成对他以及他的公司征税,需要四个国家或地区的相互配合。

根据老的税收框架,这样的配合需要签6个协定。而且6个双边关系的沟通效率是非常低的。因此,逃税会比较容易。因为中国的政府想知道这个中国人在BVI开了一个公司会很难,知道这家公司在香港有一个账户,里面有多少金额就更难。所以,在过去,我们中国的很多高净值客户只需要简单地去海外开一个账户就达到税务优化的目的。

但是,随着大量的美国的富豪把资金放在美国的境外,通过瞒报收入来逃税,美国政府也开始看破这点,他也同样没有能力和精力去追着每个美国人去征税,所以开始主导推动全球税务透明化。

全球税务透明化是如何实施的?

美国近来提出了两个新的名词,“自动情报交换”AEOI(Automatic Exchange of Imformation),“税基侵蚀和利润转移”BEPS(Base Erosion Profit Shifting)。粗浅地理解,AEOI是针对个人的,BEPS是针对企业的。和个人财富管理比较有关的就是AEOI。

AEOI包含“海外纳税法案”FATCA(Foreign Account Tax-Compliance Act)和“共同报告标准”CRS(Common Reporting Strandards)。

FATCA是AEOI的一部分,它是由美国国税局在2010年就开始倡导的。美国的目的很明确,它希望强迫全世界各地的金融机构包括银行、理财机构、信托和保险公司等去申报所有美国人在他那里开的银行账户以及里面资金的情况。这样它就可以根据相关的信息来征税。实施过程中,美国用了很多复杂的手段,迫使金融机构配合它。比如之前有包括瑞士银行在内的一些银行不配合。于是美国会对这些银行在美国的收入征收30%的预计所得税。也就是说如果银行要保护客户,那么银行自己来交税。通过这样的一个安排,美国达到了要求美国人就他境外收入在美国征税这样一个目的。

除了上述手段,由美国主导,G20的巨头们一起推出了“共同报告标准”CRS(Common Reporting Strandards)。CRS的目的是提供两样东西。

第一,它要求在全球范围之内进行金融账户信息交换变成是合法的。银行之间交换信息,税务局之间交换信息是合法的。凡是跟他有抵触的法律都要被改变。比如说瑞士政府的银行保密相关的法律。在这样的一个CRS之下,它不得不去通过全民公决,或类似的一些程序去改变它的法律。这个法律基础高于一切国内法。

第二,它有了一套标准告诉我们大家哪些金融机构是需要去报告的,哪些金融信息需要被报告,哪些我们的客户需要被报告。这样可操作性就解决了。因为如果光有FATCA,各国政府为什么配合美国政府去做这件事呢?中国工商银行为什么要把在中国开户的美国人的账户信息告诉美国国税局呢?瑞士更不会,它有银行保护法。但是有了CRS就不同了,因为这件事情对大家都有好处。通过CRS,除了美国,各个国家都可以加强海外征收,增加财政收入,何乐而不为呢?

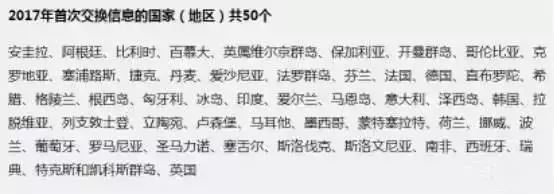

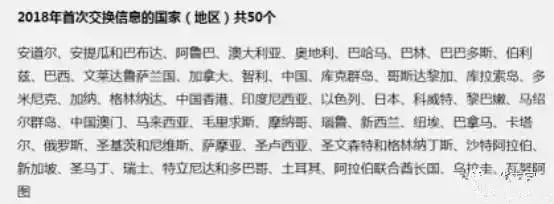

2014年10月29日,在柏林召开的“透明度和税收情报交换论坛”上,93个国家或地区承诺执行CRS。

其中中国,香港地区,澳门地区都是第二批签约的,从2018年开始信息交换。还有一些耳熟能详的离岸金融中心,包括BVI、开曼、马耳他、Mauritius(毛里求斯)、卢森堡在第一批就签了。G20非常重视这些地区,要求这些地区必须签约。不然的话,未来由这些地区来的投资,或者投向这些地区的投资,都会被科以惩罚性的税务。

所以在这点上大家不要心存侥幸。现在这些原来的离岸避税天堂会根据G20制定的CRS的规矩去汇报相关的金融信息。2017年上面这批实施,2018年下面这批实施。简单地去海外开一个账户,把资产藏在某一个避税天堂来做税务优化的做法已经过时了。

7类人群受将影响

第1类:已经移民的中国人

根据CRS协议内容,若在中国境内的隐藏金融资产,也很有可能被披露给移民国,同时极有可能面临税务补缴及各种罚金,甚至刑事责任。

第2类:海外有金融资产配置的人群

CRS实施后,只要是中国人(不管是否移民),且在境外(包括香港)有如下金融资产:存款帐户、托管帐户、现金价值保单、年金合同、证券帐户、期货帐户、持有金融机构的股权/债权权益等。上述这些金融资产存放的国家或地区,也会将持有人所持有的金融资产情况披露给中国大陆税务局。

举个例子,如果你是有大陆身份证的人,并在香港汇丰银行有存款500万。那么,香港汇丰银行就会把你的存款报给香港税务局,香港税务局再将你的存款信息报给大陆税务局。

这时,你需要思考的问题是:如果钱是从中国大陆出去的,资金是合法收入还是灰色收入?是合法出境还是非法地下钱庄逃避外汇监管出境?这些资金在中国是否合法纳税?纳税凭证能提供吗?这些问题,无论哪一关,都有可能涉及刑事责任。

第3类:在海外持有壳公司投资理财的人群

中国人在境外税收非常优惠的地域设立过公司,并通过公司在银行等金融机构开户持有资产,或通过公司帐户来进行理财或消费,这类企业将可能被认定为“消极非金融机构”(即壳公司)。CRS实施后,将要求作为公司实际控制人的你及公司两层拥有的金融资产均要披露,利用壳公司的名义来避税将变得更加困难。

在高净值客户中,最为典型的就是在维尔京群岛或开曼群岛开设离岸控股公司,然后再用公司在各家金融机构开户,持有境外的基金、股票等,这些在2017年后均面临披露。

第4类:在海外藏钱的境内公务员

如果公务员或国家工作人员(没有移民),在境外放了大量钱财且没有按国家规定申报——这将涉及巨额财产来源不明罪。

按照我国刑法规定:国家工作人员在境外的存款,应当依照国家规定申报。数额较大、隐瞒不报的,处二年以下有期徒刑或者拘役;情节较轻的,由其所在单位或者上级主管机关酌情给予行政处分。

第5类:在海外已购买大额人寿保单的人群

近年来,为应对人民币贬值,许多高净值客户在通过各种途径多配置美元资产。而购买境外保单,比如香港保单、美国保单等,是常用做法。

香港是CRS签约地区,今年6月30日,香港立法机构业已出台《2016税务修订第3号条例》。根据该条例,香港的保险公司也要将境内高净值客户的大额保单资产信息报告给中国大陆税务局。需要注意的是,此披露并不仅指2017年新购买保单,而是历史上已购买过的保单均要披露。

这是境内高净值客户最不希望看到的局面。但这并不是说,香港保单资产就一定有风险,如果境内外的人寿保险合理规划,在应对CRS危机方面反而会有其独特功能。

第6类:已设立海外家族信托人群

中国首批富豪几乎都在海外设立了家族信托,他们最喜欢设立家族信托的法域有维尔京群岛、库克群岛、耿西岛、新加坡、香港、新西兰、开曼群岛等,这些法域都成为了这次CRS签约国。

CRS协议内容规定:已设立的家族信托有关信息也要被披露,包括家族信托的委托人(即财产授予人)、保护人、受托人(通过是信托机构)、受益人。

第7类:在境外设立公司从事国际贸易的人群

在本次的CRS信息交换内容中,本身并不包括海外贸易公司的金融帐户信息,但是很多做国际贸易的老板们选择的运营模式是:在境内设立实体公司搞生产经营出口,同时在离岸税收优惠地设立另一家公司,完成海外贸易的境外收款职能,这样大量的外汇收入直接进入到境外公司帐户中,同时享受了免税优惠。

但是,这次境内外同时一起实施CRS,会导致这一人群在境外开立的个人金融帐户资产被披露,顺藤摸瓜,中国税务局稽查时会很容易查到这些钱并不是从境内换汇出境的。

根据中国《企业所得税法》第四十五条:由居民企业,或者由居民企业和中国居民控制的设立在实际税负明显低于本法第四条第一款规定税率水平的国家(地区)的企业,并非由于合理的经营需要而对利润不作分配或者减少分配的,上述利润中应归属于该居民企业的部分,应当计入该居民企业的当期收入。

另外,中国税务总局698号文 、82号文等均将中国老板在境外设立的部分企业视为中国税务居民企业,按规定应向中国政府缴纳25%企业所得税。

可见,这次CRS的全球同步执行,对福建、广东、山东、上海、深圳等从事国际贸易的老板是一次最大危机,因为一旦查询到他们在境外的巨额收入,不仅面临大额的个人所得税补缴,他们在境外设立公司还面临25%的企业所得税,合计税务总成本可能高达40%。

针对CRS,很多高净值客户依然利用家族信托等一系列手段搭建一个合理的架构来为自己优化税务,可以使自己递延甚至免去税务,这其中涉及的问题比较复杂,不同人的,不同的目的可以搭建不同的架构。