从美国到中国,股权投资的前世今生

中国私募股权投资的发展可以追溯到20世纪80年代,1986年国家科委和财政部联合几家股东于共同投资设立了中国创业风险投资公司。

上次我们介绍了股权投资基金的基本概念、运作模式以及收益分配方式,勾勒出了股权投资的大致轮廓。

今天我们了解一些中国投资界叱咤风云的知名PE机构的投资风格与经典案例,首先介绍一下中美股权投资的前世今生。

股权投资基金的美国起源

美国作为股权投资的起源地,最早的私募股权基金的活动可以追溯到19世纪末期。开始出现一些富有私人和银行家将富余的资金,通过律师、会计师的介绍和安排,直接投资于风险较大的石油、钢铁、铁路等新兴产业中。那时的投资完全由投资者个人自行决策,没有专门的投资管理机构或者私募股权基金等机构进行组织和管理。最早的、有案可查的私人股权投资交易是在1901年,摩根花了4800万美元从安德鲁·卡内基和亨利·菲普手里买下卡内基钢铁公司。

到了20世纪20~30年代,部分富有的家庭和个人投资者开始为一些企业提供创业资金,促进了一大批企业的发展。像东部航空公司、施乐等一些后来知名的大企业,创业时都得到了私人投资者的支持,这些投资行为可谓是私募股权基金最初的活动形式。

美国现代意义的私募股权基金始于第二次世界大战以后。二战后,美国出现大量中小型企业,但有些企业的项目由于得不到资金的支持而夭折。在这种情况下,1946年,波士顿联邦储备银行行长拉尔夫·弗兰德斯和被称为“创业投资基金之父”的美国哈佛大学教授乔治·多里特在波士顿发起成立美国研究与发展公司(AmericanResearchandDevelopmentCorporation, ARD),历史上把这一事件看作是现代风险投资业真正诞生的标志,从此,私募股权投资开始专业化和制度化。

但由于私人股权投资市场存在严重的信息不对称和道德风险问题,一般的投资主体缺乏对投资对象的全面了解,同时很难找到合适的激励机制来促使投资对象改善经营,因此,ARD模式在最初的资金募集和运作上不是很顺利。从其设立到1958年的12年间,并无人效仿设立第二家同类机构。

接下来的美国现代PE产业先后经历了4个重要发展时期:

(1)萌芽阶段,1946-1981年为初PE时期,一些小型私人资产投资以及小型企业对私募接触从而使PE开始起步。

(2)成长阶段,1982-1993年,第一次经济萧条和繁荣的循环使PE发展到第二个时期。这一时期的特点是,出现了一股大量以垃圾债券为资金的杠杆收购浪潮,并在20世纪80年代末90年代初达到高潮,典型案例是美国食品烟草公司雷诺兹纳贝斯克被KKR以250亿美元收购。

(3)快速发展阶段,1992-2002年,PE在第二次经济循环中得到洗涤。这一时期出现了更多制度化的私募股权投资企业,并在1999-2000年的互联网泡沫时期达到发展的高峰。

(4)繁荣阶段,2003-今,全球经济由之前的互联网泡沫逐步走弱,杠杆收购达到空前规模,私募企业的制度化也得到了空前的发展。

|

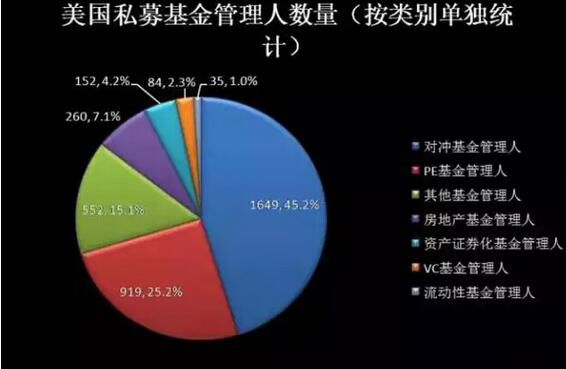

数据来源:《美国私募基金统计报告2014》

|

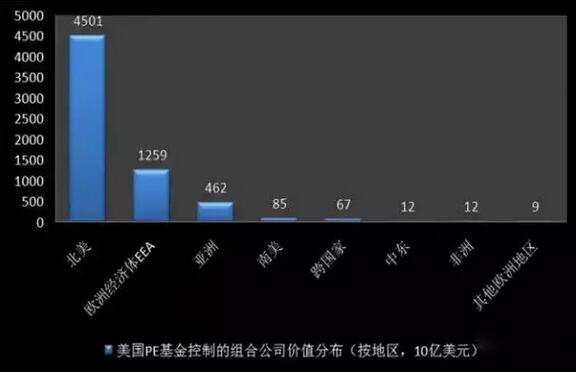

数据来源:《美国私募基金统计报告2014》

从投资总额来看,美国私募股权基金的资本市场占据了全球私募股权资本市场的40%的份额,其中黑石、新桥资本、IDG资本、华平投资集团、KKP、摩根士丹利、摩根大通、贝恩、阿波罗、德州太平洋、高盛、美林等机构是美国私募股权基金的佼佼者。美国是当今世界私募投资业最为发达的国家,经过了将近一个世纪的发展,其私募股权基金成为仅次于银行贷款和IPO的重要手段,并业已形成了一套比较规范、科学的运作机制。

中国股权投资的发展现状

中国私募股权投资的发展可以追溯到20世纪80年代,1986年国家科委和财政部联合几家股东于共同投资设立了中国创业风险投资公司。海外投资基金于1992年前后第一次涌入中国,但是因为优质项目少、退出渠道不够通畅,多数外资机构并没有展开投资。1999年,大量投资投向中国互联网行业,但是互联网泡沫破灭以后,大批投资机构亏损,中国股权投资市场经历了一段较长时间的低潮期。

直到2004年,深圳中小企业板为私募股权投资提供了IPO的退出方式,私募股权投资成功的案例才开始出现。2004年到2014年十年时间,尽管金融危机使中国股权投资市场陷入低潮,但是《新合伙企业法》出台、创业板推出和新三板扩容等为股权投资发展提供了良好的政策环境。随着国内资本市场的日益成熟、行业监管政策落定和逐渐完善,中国市场逐步迈入股权投资新时代。

截取1995年到2016年的中国私募股权投资基金的20年发展周期,可以观察到活跃机构与数量呈现阶梯式上涨。

|

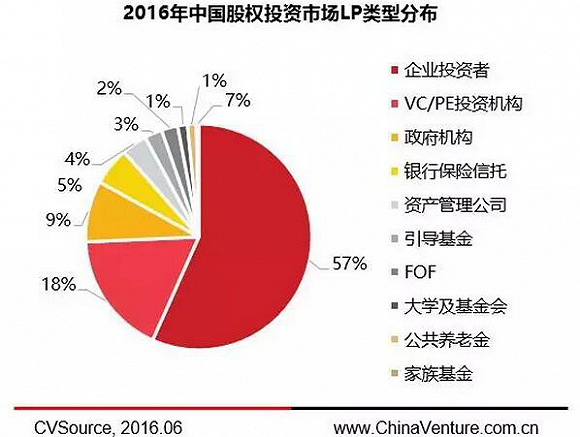

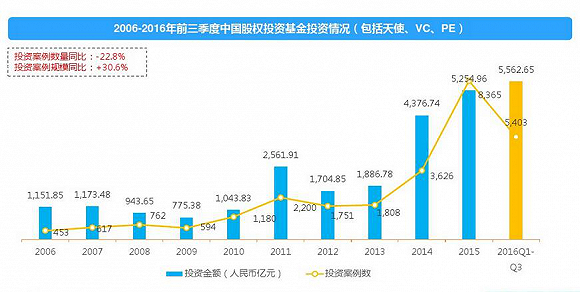

我们通过一组截止2016年的中国股权投资图表,来看一下进入2.0时代的中国VC/PE现状,包括募投管退各阶段。

|

数据来源:CVsource

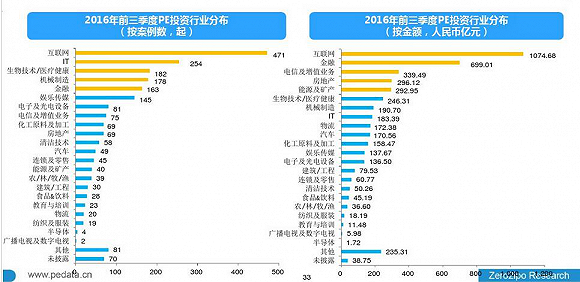

在具体金额方面,2006-2016年前三季度中国股权投资市场募资情况(人民币VS外币)(天使/VC/PE)如下图所示,1216家人民币基金募集7545亿,50家外币基金募集752亿,股权投资最青睐的行业则是互联网、IT、生物技术、医疗健康、机械制造、金融。

|

数据来源:清科研究中心

|

数据来源:清科研究中心

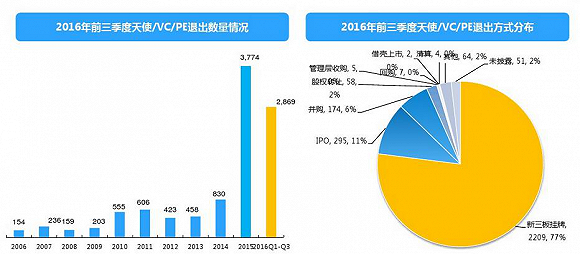

随着我国股权投资市场的不断发展成长,尤其是近年来新三板加入,构建多层次资本体系,股权投资的退出方式多元化趋势明显。

|

数据来源:清科研究中心

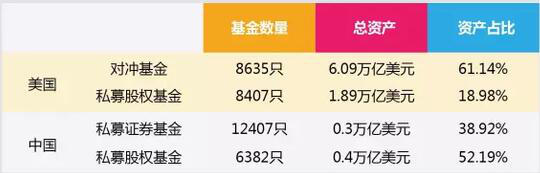

考虑到中美股权投资市场起步时间与发育程度差异,我们将SEC发布的2014年12月底数据与中国基金业协会2015年10月底的相关数据进行比较。可以发现,虽然中美私募股权基金的数量相差并不大,仅2000多家,但规模体量却不在一个量级,中国股权投资潜力巨大。

|

数据来源:中国基金业协会、《美国私募基金统计报告2014》

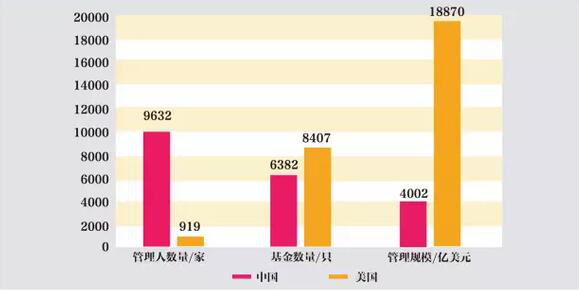

中美股权投资私募基金比较

|

数据来源:中国基金业协会、《美国私募基金统计报告2014》